請求書買取サービスは、個人事業主やフリーランスの資金繰りの悩みを最短即日で解決するのにおすすめです。

- 個人事業主やフリーランスの資金繰りに有効

- 違法性や危険性はない◎

- 審査では取引先の資金力や事業規模が重視される

- オンライン完結のサービスなら余計な手間なく簡単

- 個人事業主なら最短即日入金&手数料1%~のQuQuMo Onlineがおすすめ

請求書買取サービスを利用すれば、未入金の請求書(売掛債権)を売却して現金化が可能になります。

これにより、銀行融資やローンなどに頼らず手元に現金を用意できます。

請求書買取サービスには、入金スピード最短10分〜のものや、手数料最短1%〜などが存在するため、下記の選び方を参考にしてください。

上野香織

上野香織独自のアンケート調査で分かったリアルな声もまとめています!

個人事業主やフリーランスが選ぶ、とくにおすすめの即日入金も可能な請求書買取サービスは、以下の3つです。

| 手数料の低さで選ぶなら! | 対面契約にも対応! | 審査スピードで選ぶなら! | |

|---|---|---|---|

| ロゴ |   |   | |

| サービス名 | QuQuMo Online | ビートレーディング | ペイトナーファクタリング |

| 対象 | 個人事業主 | 個人事業主 | フリーランス |

| 手数料 | 1%~ | 2〜12% | 10% |

| 特徴① | 手数料1%から 買取可能 | 申し込みから入金まで 最短2時間 | 審査完了まで 最短10分 |

| 特徴② | 買取限度額無制限 | 買取限度額無制限 | すべての職種に対応 |

| 対応スピード | 最短2時間で入金 | 最短2時間で入金 | 最短即日入金 |

| おすすめな人 | 手数料を抑えたい人 | 対面契約にも対応してほしい人 | 取引先が大手ではない人 |

| 詳細 | 詳細 | 詳細 | 詳細 |

| 公式 | 公式サイト | 公式サイト | 公式サイト |

上記以外に、土日でも買取申請や最短60分の振込に対応しているサービスを探している方は、みんなのファクタリングをチェックしてみてください。

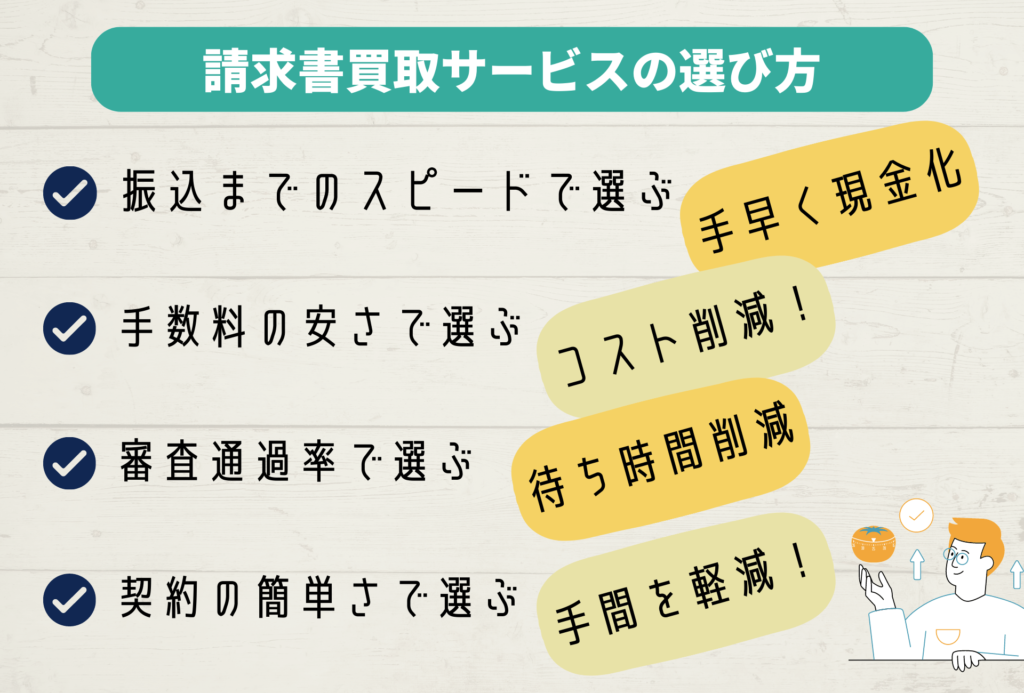

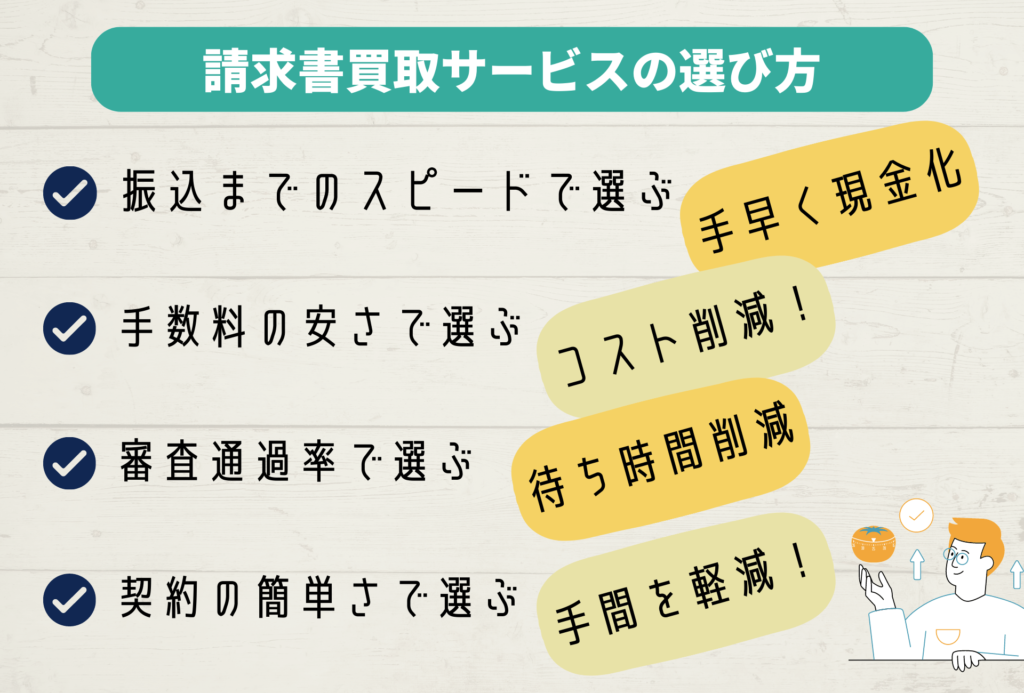

請求書買取サービスを選ぶ際には、重視すべきポイントを明確にしましょう。

たとえばオンラインで完結するサービスを選べば、自宅から出ずに手間と時間を削減して現金化できるため、日頃の業務にも影響を与えません。

資金繰りの悩みが大きく、思うような経営ができていないなどの悩みを抱えている個人事業主やフリーランスの人は、本記事の厳選した10選の請求書買取サービスをぜひチェックしてみてください。

\10選を比較/

>>おすすめ請求書買取サービスはこちら

大学法学部を卒業後、証券会社に7年間勤め個人営業に携わる。証券会社での知識をもとに金融関連Webライターとして活動中。証券外務員一,二種資格、2級ファイナンシャルプランナー資格を有する。

※本記事で紹介しているサービス等にはPRを含みます

請求書買取サービスおすすめの選び方!比較表でチェック

請求書買取サービスに違法性や危険性はありませんが、選び方には注意が必要です。

なぜなら、振込までの対応スピードや手数料の安さなどを考慮して選ばなくては、資金繰りに時間がかかってしまい、思うようなメリットが得られなくなるからです。

請求書買取サービスの選び方として確認しておきたい点を、以下にまとめました。

審査通過率で選べば待ち時間が削減できる

審査通過率で選べば、待ち時間を削減できます。

審査通過率公開中のサービス(高い順)

| サービス名 | 審査通過率 |

|---|---|

| ファクタリングZERO | 96% |

| アクセルファクター | 93% |

| No.1ファクタリング | 70〜90% |

審査通過率が高い請求書買取サービスなら、すぐに利用したい場合でも登録から入金までがスムーズに進みやすくなるでしょう。

なおオンラインで完結できるサービスのように、AI審査のみで審査する会社は比較的審査通過率が低い傾向にあります。

振込までのスピードで選べば資金繰りが良くなり事業が円滑に進む

振込までのスピードが早いサービスを選べば、そのぶん資金繰りを改善しやすくなるため、事業が円滑に進みます。

取引先(クライアント)への提案の幅が広がるだけでなく、自分の信頼性を高めるためにも有効といえるでしょう。

振込までのスピードで比較(早い順)

| サービス名 | 対応スピード |

|---|---|

| ペイトナーファクタリング | 最短10分 |

| paytoday | 最短30分 ※オンライン |

| FREENANCE | 最短30分 |

| labol(ラボル) | 最短60分 |

| みんなのファクタリング | 最短60分(土日対応) |

| アクセルファクター | 最短1時間 |

| ビートレーディング | 最短2時間 |

| QuQuMo Online | 最短2時間 |

| ファクタリングZERO | 最短即日(土曜対応) |

| No.1ファクタリング | 最短即日 |

急いで手元に現金を用意したい場合でも、ペイトナーファクタリングのように最短10分で対応可能なサービスであれば安心です。

もし平日の対応を待てない場合には、土日に買取申請も振込も対応しているみんなのファクタリングを選ぶと良いでしょう。

本記事で紹介しているファクタリングサービスはすべて最短即日対応が可能なものとなっているため、スピード重視で選びたい場合には参考にしてみてください。

請求書買取サービスの審査では多くの資料を要求されるため、申込は時間に余裕のある時に行うといいです。

資料不足で振込が翌日になってしまい結局支払いに間に合わなかったという経験を私は数回繰り返してしまいました。(20代/女性/在宅テレアポ、webライター)

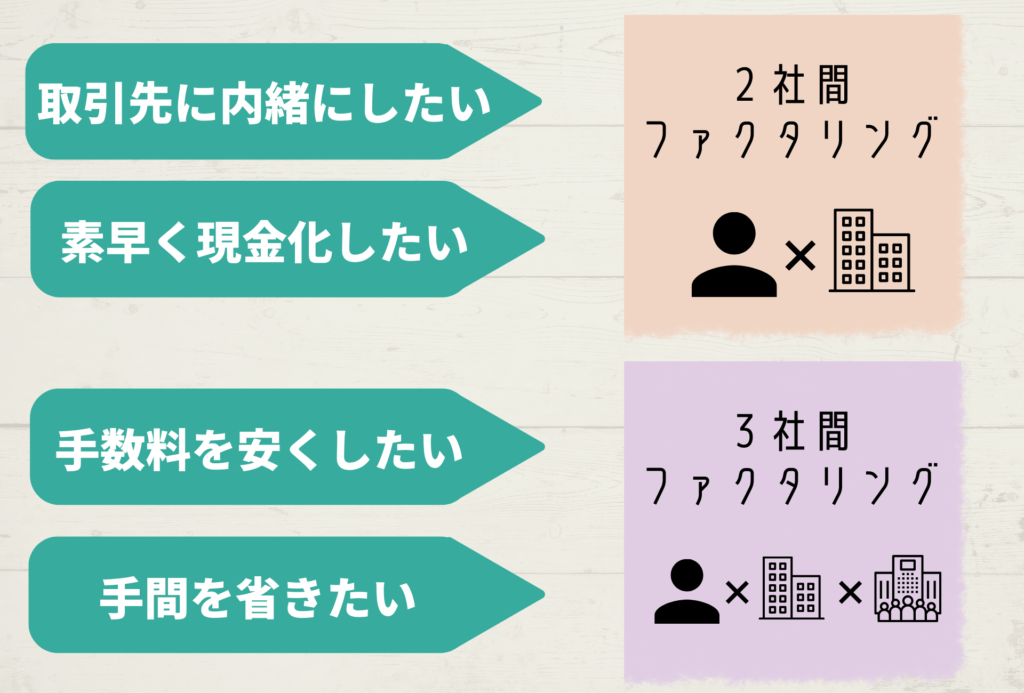

取引先にバレたくないなら2社間ファクタリングで選ぶ

2社間ファクタリングを利用すれば、請求書買取サービスを利用していることが取引先にバレる心配はありません。

ただし、3社間ファクタリングに比べ、手数料が高い点と審査の通過が多少厳しいというデメリットがあります。

2社間ファクタリング手数料の安さランキング

| 順位 | サービス名 | 手数料率 |

|---|---|---|

| 1位 | paytoday | 1.0%〜9.5% |

| 2位 | QuQuMo Online | 1.0%〜14.8% |

| 3位 | ファクタリングZERO | 1.5%~10% |

| 4位 | FREENANCE | 3%〜10% |

| 4位 | アクセルファクター | 3%〜10% |

| 5位 | ビートレーディング | 4%〜12% |

| 6位 | No.1ファクタリング | 5%~15% |

| 7位 | ペイトナーファクタリング | 10% |

| 7位 | labol(ラボル) | 10% |

| 8位 | みんなのファクタリング | 15% |

3社間は取引先から直接請求書買取業者に振り込むことを約束するため、支払いの未回収リスクを軽減することができる一方、2社間ファクタリングだと未回収リスクが高いと判断されるため、審査が厳しくなっています。

2社間ファクタリングであれば、請求書買取をする業者とサービス利用者が直接締結し、審査が通れば即日振込みを行います(取引先への通知なし)。

- サービス利用者の審査

- 請求書買取業者とサービス利用者で契約締結

- 請求書買取業者がサービス利用者に手数料を差し引いた金額を振込み

- 取引先からサービス利用者の口座に入金があったら請求書買取業者に振り込まれた金額分を振込

2社間ファクタリングの審査に落ちても、そのまま3社間ファクタリングを利用できるため、取引先にバレたくない場合は2社間ファクタリングの申し込みがおすすめです。

手数料の安さで選べばコストが抑えられる

手数料の安さで選べば、請求書の買取依頼にかかるコストが抑えられます。

請求書買取サービスの手数料は一番安いサービスで1%〜、最大で10%程度です。

手数料の安さで比較(安い順)

| サービス名 | 手数料 |

|---|---|

| QuQuMo Online | 2社間ファクタリング:1%~14.8% |

| paytoday | 2社間ファクタリング:1%〜9.5% |

| ファクタリング ZERO | 2社間ファクタリング:1.5%~10% |

| No.1ファクタリング | 2社間ファクタリング:5%~15% 3社間ファクタリング:1%~5% |

| ビートレーディング | 2社間ファクタリング:4%〜12% 3社間ファクタリング:2%〜9% |

| FREENANCE | 15% |

| ペイトナー ファクタリング | 2社間ファクタリング:申請金額の10% |

| labol(ラボル) | 2社間ファクタリング:一律買取額の10% |

| アクセル ファクター | 2社間ファクタリング ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ 1001万円以上:別途相談 |

| みんなの ファクタリング | 2社間ファクタリング:一律15% |

本記事で紹介しているサービスのなかで一番安い手数料は、QuQuMo Onlineやpaytodayで1%〜、一番高い手数料はNo.1ファクタリングの2社間ファクタリングで最大15%です。

2社間ファクタリングと3社間ファクタリングの両方を提供しているサービスの場合には、それぞれ手数料が異なるケースがあります。

なお3社間ファクタリングはファクタリング業者の手間が少なくなるため手数料が安い傾向にあります。

どちらの形態を利用したいのかによって、手数料の違いを確認しておきましょう。

- 手数料に関しては取引額が小さいうちは気にならないが今後フリーランス・個人事業主を続けていくのであれば手数料が低いところをおススメします。(20代/男性/IT関連、執筆業)

契約手続きの簡単さで選べば余計な手間を減らせる

契約手続きの簡単さで選べば、余計な手間を減らせます。

たとえば、面談や書類送付などの必要性がなくオンラインで完結するサービスなどが該当します。

オンライン完結の可否で比較(対応順)

| サービス名 | オンライン完結 |

|---|---|

| QuQuMo Online | ◎対応 |

| ペイトナーファクタリング | ◎対応 |

| ビートレーディング | ◎対応 |

| アクセルファクター | ◎対応 |

| FREENANCE | ◎対応 |

| labol(ラボル) | ◎対応 |

| ファクタリングZERO | ◎対応 |

| みんなのファクタリング | ◎対応 |

| paytoday | ✕web申し込みと、 必要に応じた電話⾯談 |

| No.1ファクタリング | ✕訪問、電話 メール・FAX |

オンライン完結のサービスであれば、webに必要書類をアップロードするなどして申し込みが完了するため、コピーや郵送などが不要です。

また2社間ファクタリングの場合、取引先にファクタリング会社の利用について承諾を得る手間がなくなるため、より早く現金化できるでしょう。

買取額の柔軟さで選べば少額の資金調達にも対応できる

買取額が幅広いサービスを選べば少額または高額の資金調達に対応できるため、柔軟な資金ニーズに対応できます。

買取額の範囲が狭い、特に少額買取りができないサービスの場合には比較的高額の請求書を用意しなくてはならず、多くの手数料を差し引かれ事業資金がひっ迫する恐れもあります。

少額から買取を行うサービスであれば必要金額に近い請求書を選ぶだけでよく、必要以上の手数料を取られる心配も少ないでしょう。

買取額の柔軟さでの比較(下限が低い順)※公開サービスのみ

| サービス名 | 買取額 |

| QuQuMo Online | 無制限 |

| ビートレーディング | 無制限 |

| FREENANCE | 1万円〜上限なし |

| labol(ラボル) | 1万円~ |

| paytoday | 10万〜上限なし |

| No.1ファクタリング | 10万円~5000万円 |

| ファクタリングZERO | 20万円〜5000万円 |

| ペイトナーファクタリング | 25万〜100万円 |

| アクセルファクター | 30万円〜上限金額なし |

買取額無制限のサービスであれば少額買取りも高額買取りにも対応でき、資金ニーズに合わせたファクタリングができます。

特に個人事業主やフリーランスなど高額の請求書を比較的所持しにくい人には買取額が低いサービスを選ぶと良いでしょう。

最短即日振込み対応の請求書買取サービスを選ぶなら振込時間が短い業者がおすすめ

即日の入金・振込みを希望するなら、以下を基準でファクタリングサービスを選ぶのがおすすめです。

- 申込みから融資までWebで完結

- 最短〇時間で「振込」が可能

- 申込時の提出書類が少なめ

Web完結サービスは、申込みから振込みまでがWeb上で完結するため、空いた時間を活用して手続きができ、遠方の人でも利用しやすくて便利です。

また、スピード買取をセールスポイントとしているファクタリング会社の場合、「振込までの時間」に注目しましょう。

審査が迅速なときでも当日買取に期待できるものの、振込までの時間について明確でないため、「振込」の最短時間を確認しておくほうが目安にできます。

なお、必要書類についても、忘れずにチェックしておきたいポイントです。

書類が少ないと突発的に資金が必要なときでも揃えやすいので、申込当日に振込みしてもらえる可能性を高められます。

以下は、即日対応しているサービスの振込スピード・Web完結の対応可否をまとめたものです。

| サービス名 | 振込スピード | Web完結 |

|---|---|---|

| みんなのファクタリング | 最短60分 *土日可 | 〇 |

| Paytoday | 最短30分 | 〇 |

| No.1ファクタリング | 最短30分 | 〇 |

| ペイトナーファクタリング | 最短60分 | 〇 |

| labol(ラボル) | 最短60分 | 〇 |

| QuQuMo Online | 最短2時間 | 〇 |

| ビートレーディング | 最短2時間 | 〇 |

| アクセルファクター | 最短2時間 | 〇 |

| FREENANCE | 最短即日 (審査:最短30分) | 〇 |

| ファクタリングZERO | 最短即日 (審査:最短30分) | 〇 |

ファクタリングサービスの中には、最短30~60分での振り込みに対応しているものもあり、資金調達を急ぐときにおすすめです。

なお、どうしても休日に資金調達したい人は、土日も最短60分振込が可能な「みんなのファクタリング」の利用を検討するとよいでしょう。

個人事業主とフリーランスにおすすめの請求書買取サービス10選!最短即日で手数料が安い

個人事業主やフリーランスが選ぶ、おすすめの即日入金も可能な請求書買取サービス10社を厳選しました。

振込までの対応スピードが早く手数料が安いサービスをメインに、審査通過率を公開しているサービスも含めています。

またオンライン完結できるサービスも多くあるため、自分がなにを重視して選ぶのかを考慮しつつ検討してみてください。

アンケート方法:編集部独自調査(クラウドソーシングにて)

調査対象:男女40名/個人事業主・フリーランスの人で請求書買取サービスを利用している人

| サービス名 | QuQuMo Online | ビート レーディング | ペイトナー ファクタリング | アクセル ファクター | みんなの ファクタリング | paytoday | FREENANCE | labol(ラボル) | No.1ファクタリング | ファクタリングZERO |

|---|---|---|---|---|---|---|---|---|---|---|

| ロゴ |   |   |   |   |   |   |   | ロゴ.png) ロゴ.png) |   |   |

| 運営会社 | 株式会社 アクティブサポート | 株式会社 ビートレーディング | ペイトナー 株式会社 | 株式会社 アクセルファクター | 株式会社チェンジ | Dual Life Partners 株式会社 | GMOクリエイターズ ネットワーク株式会社 | 株式会社ラボル | 株式会社 No.1 | 株式会社 スリートラスト |

| 手数料 | 1~14.8% | 2社間:4〜12% 3社間:2〜9% | 申請金額の10% (振込手数料負担あり) | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~1001万円以上:相談 | 一律15% | 1%から上限9.5% | 請求書額面の3〜10% | 一律買取額の10% | 2社間:5~15% 3社間:1~5% | 1.5~10% |

| 買取限度額 | 無制限 | 無制限 | 25万〜100万円 | 30万円〜上限金額なし | – | 10万〜上限なし | 1万円〜上限なし | 1万円~ | 10万~5000万円 | 20万〜5000万円 |

| 対応スピード | 即日◎ 最短2時間 | 即日◎ 申し込みから入金まで 最短2時間 | 即日◎ 最短10分 | 即日◎ 最短1時間程度で審査完了 原則即日対応 | 即日◎ 最短60分 | オンライン 最短30分 | 最短30分 | 最短60分入金 | 最短即日 | 最短即日 |

| 審査通過率 | – | – | – | 93% | – | – | – | – | 79〜90%以上 | 96% |

| 対象 | 個人事業主 | フリーランス 個人事業主 | 全ての職種 | 個人事業主 | 個人事業主 | 個人事業主 | フルーランス 個人事業主 | フリーランス 個人事業主 | フリーランス 個人事業主 | 個人事業主 |

| 契約方法 | オンライン完結 | オンライン契約 対面契約(訪問も可) | オンライン完結 | 対面型取引 オンライン | オンライン完結 | web申し込み 必要に応じた電話⾯談 | オンライン完結 | オンライン完結 | 訪問・電話 メール・FAX | オンライン完結 |

| 2社間or3社間 | 2社間ファクタリング | 2社間ファクタリング 3社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング 3社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング | 2社間ファクタリング 3社間ファクタリング | 2社間ファクタリング |

| 詳しく見る | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

QuQuMo Onlineは手数料が1%・最短2時間入金で買取額に制限なく利用できる

メリット

- 手数料が1%と低い

- 買取限度額が無制限

- 最短2時間で資金調達ができる

- すべてオンラインで手続き完了

デメリット

- オンラインでしか手続きできず人によっては利用しにくい

| 手数料 | 1%~14.8% |

| 買取限度額 | 無制限 |

| 対応スピード | 最短2時間 |

| 審査通過率 | – |

| 対象者 | 個人事業主 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 代表者さま本人確認書類 入出金明細 請求書 |

| 公式サイト | QuQuMo Online公式サイト |

QuQuMo Onlineは、個人事業主向けのオンライン完結型のファクタリングサービスです。

手数料が1%〜と低いため利用に際してあまり負担にならないため、コストを抑えたい人に向いています。さらに、最短2時間で資金調達が可能です。

すべてオンラインで手続きできるため手間もなく、買取限度額も無制限となっていることから事業規模にあわせて柔軟に利用できるでしょう。

- 1円〜資金調達したい人

- 請求書買取の手数料を安く抑えたい人

- 債権の買取を取引先に知られたくない人

\最短2時間で入金!手数料1%〜/

完全オンライン完結!限度額は無制限◎

ビートレーディングは対面・訪問契約も可能

メリット

- 入金まで最短2時間で対応可能でスムーズ

- 買取限度額が無制限で資金調達の規模に応じて柔軟に利用できる

- オンラインでも対面でも好みにあわせて契約方法を選べる

- 2社間・3社間ファクタリングに対応しており選択肢が広がる

- 女性オペレーターによるきめ細やかな対応が受けられる

デメリット

- 2社間ファクタリングでは手数料が最大12%とやや高め

| 手数料 | 2社間ファクタリング:4%〜12% 3社間ファクタリング:2%〜9% |

| 買取限度額 | 無制限 |

| 対応スピード | 申し込みから入金まで、最短2時間 |

| 審査通過率 | 非公開 |

| 対象者 | 個人事業主・フリーランス |

| 契約方法 | オンライン契約、対面契約(訪問も可) |

| 対応ファクタリング | 2社間ファクタリング 3社間ファクタリング |

| 取引先への通知 | 2社間:なし 3社間:あり |

| 必要書類 | 履歴事項全部証明書 印鑑証明書 実印 |

| 公式サイト | ビートレーディング公式サイト |

- 選んだ理由は、同じフリーランスの知人に「紹介された」から。即日で資金調達できるのが魅力的に感じたので利用してみることにしました。(30代/男性/webライター)

- 初めての利用に大変便利だと思ったからです。(40代/男性/障がい福祉サービス)

- 必要書類を準備しておかないと即日融資は難しい。ひとつでも漏れてしまうと即日融資してもらえない可能性が出てくる点は面倒だなと感じました。(30代/男性/webライター)

ビートレーディングは、月間契約件数1,000件以上と人気が高い、個人事業主やフリーランスの方向けのファクタリングサービスです。

迅速な対応が魅力のサービスで、最短2時間で資金調達が可能です。

審査通過率は高いため、信用が低く銀行融資やローンでは資金調達できずに困っている人にとって魅力といえるでしょう。

- 取引先への支払いが2日以内に迫っている人

- 対面での契約を希望する人

- 信用が低く取引先も大手ではない人

- 契約件数が多い人気のサービスを利用したい人

\最短2時間で入金!審査通過率◎/

契約件数全国トップクラス!女性オペレーター対応◎

ペイトナーファクタリングは最短10分で審査が完了し少額から資金調達できる

メリット

- 最短10分で審査が完了

- すべての職種に対応しており幅広く利用できる

- 25万円と低額からの資金調達ができる

- 手続きをすべてオンラインでおこなえる

デメリット

- 手数料が申請金額の10%とやや高め

| 手数料 | 申請金額の10% (振込手数料は利用者負担) |

| 買取限度額 | 25万円〜100万円 |

| 対応スピード | 最短10分 |

| 審査通過率 | – |

| 対象者 | 全ての職種 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | お取引先に送付した未入金の請求書 本人確認書類 顔写真付き身分証明証 実態確認資料 |

| 公式サイト | ペイトナーファクタリング公式サイト |

- すぐに入金されるのがよかったと思います。(30代/女性/語学指導)

- 審査がとても早くて即金性が高かったので!(40代/男性/デザイナー兼ファッションモデル)

- インタビューというか、面談がありましたね。(30代/女性/語学指導)

ペイトナーファクタリングは、全ての職種の個人事業主やフリーランス向けのファクタリングサービスです。

手続きはオンライン完結で、最短10分で審査が完了します。

手数料が10%とやや高めですが、全ての職種に対応していることから、ほかの請求書買取サービスを利用できなかった人にも向いています。

メディア掲載も多数あり知名度もあるため、人気が高いファクタリングサービスです。

- オンラインで手続きを完結させたい人

- 請求書を即日現金化したい人

- 25万円〜100万円の資金を調達したい人

\オンライン完結!手数料は一律/

60分以内の審査回答率が90%を突破!

アクセルファクターは資金調達額が大きくなるほど手数料が安くなり利用しやすい

メリット

- 資金調達額が大きいほど手数料が安くなる

- 審査通過率が93%と高く利用しやすい

- 資金調達の上限金額がないため利用しやすい

- 2社間・3社間ファクタリングに対応している

デメリット

- 必要書類が多めのため早めの準備が必要

- 100万円以下の利用の場合は手数料が10%と高め

| 手数料 | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ 1001万円以上:別途相談 |

| 買取限度額 | 30万円〜 |

| 対応スピード | 確認書類が整っていれば、 最短で1時間程度で審査完了 |

| 審査通過率 | 93% |

| 対象者 | 個人事業主・フリーランス |

| 契約方法 | 対面型取引、オンライン |

| 対応ファクタリング | 2社間ファクタリング 3社間ファクタリング |

| 取引先への通知 | 2者間:なし 3社間:あり |

| 必要書類 | 申込書 売掛金が確認できる書類 入金が確認できる預金通帳 直近の確定申告書 代表者様の身分証明書 |

| 公式サイト | アクセルファクター公式サイト |

- 知名度が他のサービスと比べて高く、安心感がある。(20代/男性/IT関連、執筆業)

- 知人のフリーランサーも使っており、初心者でも使いこなせる点が魅力です。(30代/男性/写真編集・webデザイン関係)

- 入金までの時間を短縮してほしい。手続きが長いのもやや困る点です。(40代/女性/デザイナー)

アクセルファクターは、買取申込額290億円超の実績をもつ、個人事業主・フリーランス向けのファクタリングサービスです。

資金調達の金額に応じた手数料が設定されており、原則即日対応が可能となっています。

審査通過率は93%と高く、上限金額の設定もないことから、利用しやすいサービスといえるでしょう。

2社間・3社間ファクタリングに対応しており、自分に合った方法を選択できます。

- ファクタリング会社に自分で入金するのが面倒な人

- 501万円以上の資金調達を検討している人

- 30万円以上の請求書を現金化したい人

\資金調達上限なし!審査通過率◎/

年間相談件数15,000件!2社・3社間対応◎

みんなのファクタリングは土日も最短60分で資金調達ができる

メリット

- 最短60分振込でスピーディーな資金調達に役立つ

- 土日振込対応のため緊急時でもすぐに振込してくれる

- 赤字や税金滞納でも利用可能

デメリット

- 手数料が一律15%と他社と比較すると高め

- 3社間ファクタリングには対応していない

| 手数料 | 一律15% |

| 買取限度額 | – |

| 対応スピード | 最短60分 |

| 対象者 | 法人 個人事業主 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 顔写真付き身分証明書(登録時) 請求書や通帳(買取時) |

| 公式サイト | みんなのファクタリング公式サイト |

みんなのファクタリングは、2社間ファクタリングに特化したオンライン完結型のファクタリングサービスです。

最短60分で振込可能な対応スピードと土日の対応が可能なため、柔軟に振込対応してほしい人にとって魅力です。

独自のAI審査で赤字がの場合や税金滞納している場合でも利用できるため、開業したばかりの法人や個人事業主でも利用しやすいサービスといえるでしょう。

- スピーディーに資金調達したい人

- 土日に資金調達したい人

- 赤字経営を立て直したい人

- 独立直後の個人事業主・法人

\最短60分で入金!土日対応/

AI独自審査で赤字・税金滞納でもOK

PayTodayは10万円と少額の請求書でも現金化できて手数料も安め

メリット

- 手数料が1%からで上限が9.5%とリーズナブル

- オンラインで最短30分で資金調達できる

- 10万円から上限なしで資金調達できて便利

デメリット

- 必要書類がやや多いため準備が必要

- 必要に応じた電話面談があるためオンライン完結ではない

| 手数料 | 1%〜9.5% |

| 買取限度額 | 10万〜 |

| 対応スピード | オンラインで最短30分 入金は最短1時間半 |

| 審査通過率 | – |

| 対象者 | 個人事業主 |

| 契約方法 | web申し込み、必要に応じた電話面談 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 直近の確定申告書B一式 全ての事業用個人名義口座の直近6か月分以上の入出金明細 買取を希望する請求書 申込人の本人確認書類 |

| 公式サイト | PayToday公式サイト |

PayTodayは、個人事業主向けのファクタリングサービスで、手数料は1%から上限9.5%となっています。

買取限度額は10万円から上限がなく、幅広い金額に対応している点が魅力です。

オンラインでの申し込みが可能であり審査は最短30分で終わるため、早めに資金調達したい人には向いています。

しかし必要書類がやや多いため、手続きの手間や準備にかかる時間が気にならない人は検討してみてください。

- 手続きがやや面倒でも気にしない人

- 手数料を少しでも安く抑えたい人

- 10万円からの少額請求書を現金化したい人

\最短1時間半で入金!手数料1%〜/

AI審査で最短30分!少額の現金化も◎

FREENANCEは1万円から資金調達可能で最短30分なのでスムーズ

メリット

- 最短30分で資金調達できるため緊急時にも助かる

- 手続きがすべてオンラインで完結できるため便利

- 申請上限なしで1万円から買い取ってもらえる

デメリット

- 必要書類が多めで手続きに時間がかかる可能性がある

| 手数料 | 3%〜10% |

| 買取限度額 | 1万円〜 |

| 対応スピード | 最短30分 |

| 審査通過率 | – |

| 対象者 | フリーランス・個人事業主 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 運転免許証 マイナンバーカード 住民基本台帳カード 運転経歴証明書のいずれか 屋号等で登録の場合は、個人事業主開業届 |

| 公式サイト | FREENANCE公式サイト |

paytodayは、フリーランス・個人事業主向けのファクタリングサービスです。

手数料が1%から上限が9.5%で、オンラインで最短30分で資金調達が可能です。

申請上限がなく、1万円から買い取ってもらえるため、少ない額面でも買い取ってほしい場合に適しています。

支払われる金額が少なくても、それらの支払い日によって生活にかかわるお金に直接影響するフリーランスには、助かるサービスといえるでしょう。

- フリーナンス口座を利用する予定がある人

- オンラインで手続きを完結させたい人

- 翌日〜2日以内に支払い予定がある人

\10,000円から資金化できる/

最短30分で現金化できて便利◎

labol(ラボル)は独立直後でも買取可能で最短60分で現金化できる

メリット

- 1万円から資金調達できるのでフリーランスも利用しやすい

- 決算書や入出金明細が不要のため手続きがスムーズ

- 業種・職種を問わず最短60分で入金されるため便利

デメリット

- 手数料が一律10%のため少額でも高くなってしまう

| 手数料 | 一律買取額の10% |

| 買取限度額 | 1万円~ |

| 対応スピード | 最短60分入金 |

| 審査通過率 | – |

| 対象者 | フリーランス・個人事業主 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 免許証などの本人確認書類 請求書 取引を示すエビデンス |

| 公式サイト | labol(ラボル)公式サイト |

labolは、フリーランスや個人事業主向けのファクタリングサービスです。

一律買取額の10%の手数料がかかりますが、最短60分で資金調達が可能で、オンラインで手続きが完結します。

買取額は1万円からと低く、少額の請求書を現金化したい人や、決算書・入出金明細・契約書などを提出したくない人に向いているでしょう。

独立直後の個人事業主やフリーランスであって買い取ってもらえる点は大きなメリットといえます。

- 決算書・入出金明細・契約書など提出したくない人

- フリーランス、個人事業主として独立直後の人

- 当日中に支払いを控えていて資金が必要な人

\決算書や入出金明細が不要!/

開業したばかりでも問題なく買取可能◎

No.1ファクタリングは3社間も選択できて買取限度額の幅が大きく柔軟に利用できる

メリット

- 2社間・3社間ファクタリングから選べる

- 3社間ファクタリングの手数料が1%〜と安い

- 買取限度額の幅が広く柔軟に利用しやすい

デメリット

- 2社間ファクタリングの手数料が5%~15%と高め

| 手数料 | 2社間ファクタリング:5%~15% 3社間ファクタリング:1%~5% |

| 買取限度額 | 10万円~5000万円 |

| 対応スピード | 最短即日 イージーファクター:最短60分 |

| 審査通過率 | 79〜90%以上 |

| 対象者 | フリーランス・個人事業主 |

| 契約方法 | 訪問、電話、メール、FAX |

| 対応ファクタリング | 2社間ファクタリング 3社間ファクタリング |

| 取引先への通知 | 2者間:なし 3社間:あり |

| 必要書類 | 過去直近の取引入金が確認できる書類 決算書直近二期分 成因資料 取引先企業との基本契約書 |

| 公式サイト | No.1ファクタリング公式サイト |

No.1ファクタリングは、個人事業主・フリーランスが利用できる請求書買取サービスです。

2社間・3社間のファクタリングから選択でき、柔軟に利用しやすいサービスといえるでしょう。

また対応スピードは最短即日のため、近日中に支払い予定が迫っている人も助かります。

審査通過率は70〜90%あり、訪問、電話、メール、FAXで手続きが可能です。

- 手続きがやや面倒でも気にならない人

- 幅広い金額の資金調達を検討している人

- 入金までにやや時間がかかっても問題ない人

\買取限度額の幅が広い◎/

3社間ファクタリングの手数料が安め!

ファクタリングZEROは福岡と西日本限定で利用できて審査通過率96%と利用しやすい

メリット

- 手数料が1.5%〜と安く利用しやすい

- 限度額の幅が大きくさまざまな資金調達額に対応できる

- web申し込みとLINE申し込みで完結できて便利

デメリット

- 福岡と西日本の人しか利用できない

| 手数料 | 1.5%~10% |

| 買取限度額 | 20万円〜5000万円 |

| 対応スピード | 最短即日 審査は最短30分 |

| 審査通過率 | 96% |

| 対象者 | 個人事業主 |

| 契約方法 | オンライン完結 |

| 対応ファクタリング | 2社間ファクタリング |

| 取引先への通知 | なし |

| 必要書類 | 身分証明書 請求書 入出金の通帳 |

| 公式サイト | ファクタリングZERO公式サイト |

ファクタリングZEROは、個人事業主向けのファクタリングサービスです。

福岡と西日本でのみ利用できる制限があり、地域を限定することで質の高いサービスを提供しています。

手数料は1.5%から10%の範囲のため他サービスと大きな違いはありません。

買取限度額は20万円から5000万円までと幅広く対応しており、審査通過率は96%と高いことが特徴です。

契約はオンライン完結となっており、手続きが簡単な点も嬉しいポイントといえるでしょう。

- 福岡・西日本の個人事業主

- 審査に時間をかけたくない人

- 少額の請求書を買い取ってほしい人

\福岡・西日本の人のみ利用可能!/

審査最短30分!手数料・審査通過率も◎

請求書買取サービスの審査の概要は?

ファクタリン会社は、審査基準について公表していないケースがほとんどです。しかし、回収のリスクを踏まえると、審査基準に関して大まかな推察はできます。

審査の基準

ファクタリングの審査で重視されるのは、主に「取引先の状況」です。

取引先が支払えないと買い取った分の金額を回収できないため、きちんと支払える状況であるかを審査されます。

ファクタリングは債権の買取サービスであるため、審査において申込者の信用度は優先順位が低めです。

不正利用や犯罪行為への使用を防ぐ観点から、申込者についても最低限の調査は実施されますが、取引先の状況や売掛金の内容が重視されます。

| 審査でチェックされがちな項目 | チェックの内容 |

|---|---|

| 取引先の状況 | 法人or個人 経営状況は良いか 利用者と継続的な取引があるか 取引において支払いの遅延は発生していないか |

| 買取対象債権 | 金額は適切であるか 支払期日は長過ぎないか 請求書に不備はないか |

| 申込者 | 不正や犯罪に使用する可能性はないか 過去にトラブルを起こしていないか |

ファクタリングの審査では、取引先が法人であるほうが有利にはたらく傾向です。

実際、個人間での債権買取をNGとしているファクタリング会社もあるため、申込先も限られてしまいます。

資金調達を急ぐときは、法人間での債権を利用するのがおすすめです。

また、支払期日は長いほど、回収不能となるリスクが高まるため、審査でマイナスに働く可能性があります。

申込する債権は、できる限り支払期日が短いものを選択するのが理想的です。

なお、債権の金額が適切であるかも、審査でチェックされるポイントです。

相場とかけ離れているなど不自然な金額の場合には、不正利用の観点から、審査でマイナスに働く可能性があります。

もし、何かしらの事情があるときには、前もって説明しておきましょう。

審査〜利用開始までの流れ

請求書ファクタリングは、大まかに以下のような流れで進んでいきます。

- ファクタリング会社への申込

- 必要事項の記入と必要書類の提出

- 審査(仮審査)

- 見積もり・契約(債権の買取)

- 買取代金の振込

- 取引先から売掛金が申込者に支払われる

- 申込者がファクタリング会社に支払い

詳細は会社によって異なるため、資金調達を急ぐときは、あらかじめ確認しておくことがおすすめです。

また、申込者は取引先から売掛金が入金されたあと、買い取ってもらった債権分をファクタリング会社に一括で支払います。

請求書買取サービスを個人事業主・フリーランスが利用するメリット4つ

請求書買取サービスのメリットを知ることでより自分にあったサービスを選びやすくなります。

資金調達のスピードが向上し、より柔軟な仕事が可能になる

請求書買取サービスを利用した場合、いままで固定されていた入金日より前に資金が調達でき、仕事に必要なツールをすぐに購入できるなど仕事の幅を広げることが可能です。

このように、請求書買取りサービスを利用することで、資金調達の迅速化が実現できて新たな事業に挑戦することも可能になります。

オンラインで完結できるサービスもあり手間がかかりにくい

最近の請求書買取サービスは、申し込みから振込まですべてオンライン上で完結できるサービスも多く登場しており、わざわざ時間を調節する手間も少なくなりました。

さらに手間をかけたくない場合には、必要書類の少ないサービスを選ぶと申し込みにも手間をかけずに済むでしょう。

担保や保証人がいらないため利用しやすい

売掛金はもともと持っている債権を売るだけのため、担保や保証人が必要ありません。

銀行融資をするには担保や保証人を求められる場合があるため、担保となる不動産や動産がない、または保証人が用意しにくい人には利用できない可能性もあります。

しかし、請求書買取サービスはそういった担保や保証人が必要ないため、個人事業主やフリーランスなど事業規模の比較的小さい業態の人でも利用しやすいサービスといえるでしょう。

負債にならないため信用が悪化しない

請求書買取サービスは民法上「売買契約」にあたるため、銀行融資などと違い負債になりません。

銀行融資は「借入金」という位置づけのため貸借対照表の負債に計上されます。しかし、請求書買取サービスは売買契約のため、売却した売掛金は資産として計上されます。

これ以上バランスシートを悪化させたくないという人にもメリットが大きいといえるでしょう。

請求書買取サービスを個人事業主・フリーランスが利用するデメリット3つ

メリットの多い請求書買取サービスですが、一方で気を付けたい注意点も存在します。

手数料が高いファクタリングサービスもある

ファクタリングサービスによっては高い手数料を取られてしまう場合もあります。

請求書買取サービスの一般的な手数料は、10%〜20%前後と銀行融資と比較しても高めです。ただし、最近では手数料1%〜と割安な請求書買取サービスも増えています。

できるだけ手数料を削減したい場合には、手数料の安いサービスを探して申し込みをしましょう。

少額すぎると利用できないサービスがある

請求書買取サービスには買取額が決まっていて、数万円〜数十万円など比較的少額の売掛金については買い取ってもらえない場合があります。

例えば、最低買取額が100万円からというサービスの場合には、50万円の売掛金は買い取ってもらえません。

ただし、最近では買取額が無制限や1万円からといった、少額の売掛債権でも買い取ってもらえるサービスも増えてきています。

少額債権を買い取ってもらいたい場合には買取可能額をメインにして選ぶと良いでしょう。

売掛金の額面全額が買取対象になるわけではない

請求書買取サービスでは請求書の額面に一定の比率(掛け目)をかけた金額のみ買い取ってもらえるため、額面の全額を買い取ってもらえるわけではありません。

一般的に2社間ファクタリングサービスの掛け目は70%〜80%とされています。

額面に近い金額を買い取ってほしい場合には、手数料の比較的安い3社ファクタリングを選ぶなど対策をしましょう。

請求書買取サービスを実際に利用している人に独自アンケート調査!利用者からの評判は?

請求書買取サービスを実際に利用している人は、利用のしやすさやサービスに対してどのように感じているのかを知るために、編集部が独自のアンケート調査をおこないました。

対象者と方法は以下のとおりです。

アンケート方法:編集部独自調査(クラウドソーシングにて)

調査対象:男女40名/個人事業主・フリーランスの人で請求書買取サービスを利用している人

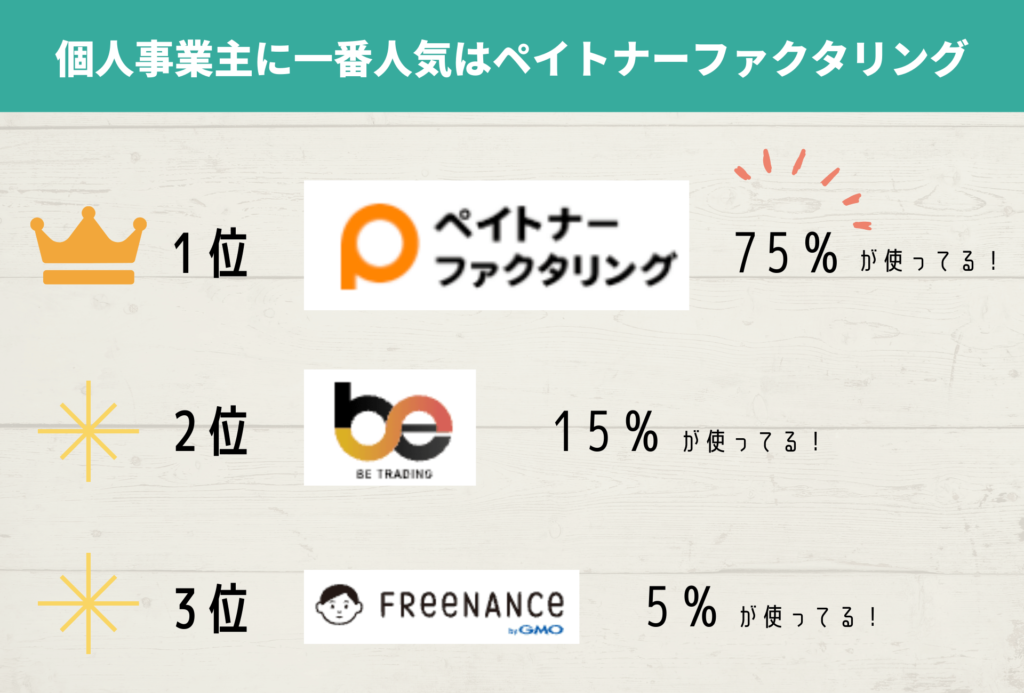

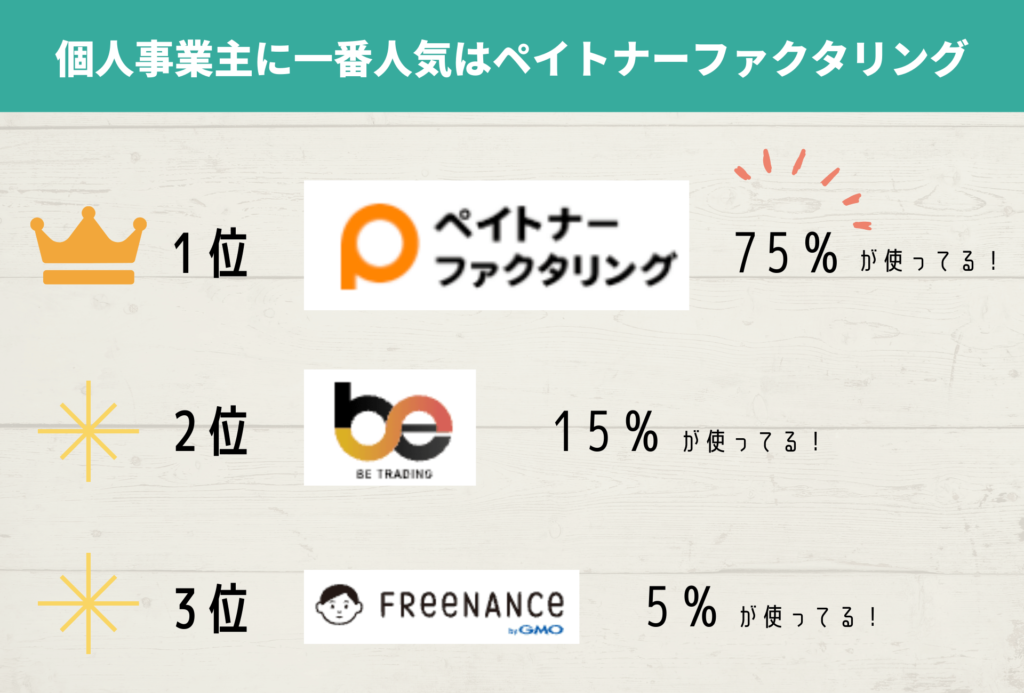

個人事業主に一番選ばれているのはペイトナーファクタリング(75%)

独自のアンケート結果から、個人事業主に一番多く選ばれているのはペイトナーファクタリングであることがわかりました。

アンケートに回答してくださった個人事業主のうち、75%がペイトナーファクタリングを利用しています。

僅差でビートレーディングが選ばれており、どちらも入金までが早く、オンライン完結が可能なサービスです。

利用者に聞いた!ペイトナーファクタリングを選んだ理由

実際になぜペイトナーファクタリングを選んだのか、詳細を伺ってみたところ、以下のような回答がありました。

すぐに入金が得られるのがよかったと思います。

30代/女性/語学指導

審査がとても早くて即金性が高かったので!

40代/男性/デザイナー兼ファッションモデル

インターネット広告で一番最初に出てきたので利用させていただきました。

30代/男性/建築関係

審査が早い、入金が早いという理由で選ばれていることが多いことがわかります。

広告で出てきたことを機にスムーズに利用に至った人もいるので、それだけ不審な点がなく利用しやすいサービスであるといえます。

ペイトナーファクタリングは実際にどのくらい早いの?

アンケート回答者に、ペイトナーファクタリングの審査と入金スピードについて、実際にどのくらいかかるのかを聞いてみました。

結果として、審査は3時間〜当日中、入金は1時間以内〜3時間以内に完了する場合が多いようです。

| 審査までの時間 ペイトナーファクタリング | 入金までの時間 ペイトナーファクタリング |

|---|---|

| 3時間〜当日中 ※1名「翌日以降」との回答あり | 1時間以内〜3時間以内 ※3時間以内が66% |

ペイトナーファクタリングが謳っている「最短10分で審査が完了」という状態を体験した人はいませんでしたが、それでも3時間以内には審査が終わるケースが多いことがわかります。

さらに入金が早いのは、最短2時間のQuQuMo Onlineです。

とにかく急ぎで資金が必要な場合には、QuQuMo Onlineも検討してみてください。

ペイトナーファクタリングのイマイチな点は?

ペイトナーファクタリングのイマイチな点としては、手続きの際にやや面倒なことがあった点であることがわかりました。

実際のアンケート回答者の声は、以下のとおりです。

手続きの際にあれこれ聞いてきて時間がかかるので面倒くさいと思いました。

20代/男性/介護・福祉

インタビューというか、面談がありましたね。

30代/女性/語学指導

振り込まれるまでの待ち時間が長い

30代/男性/Webライター

ただしこれらは手続きの際の難点であることが多く、一度審査に通ってしまえば概ね満足している人が多いようです。

またアンケート回答では、振り込まれるまでに最大で3時間以内という結果が出ていますが、3時間以内であっても振り込まれるまでの待ち時間が長いと感じている人もいました。

どの程度の待ち時間が許容範囲となるのかは人それぞれですので、3時間以内の入金なら問題ない人であれば、総合的に利用しやすいサービスといえるでしょう。

ペイトナーファクタリングの満足度は?

独自アンケートの結果、ペイトナーファクタリングを利用している個人事業主・フリーランスの満足度は、以下のようになりました。

| 項目 | 満足度 数値が高い=満足度が高い |

|---|---|

| 手数料 | 86% |

| 対応スピード | 86% |

| 手続きの簡単さ | 73% |

| 審査難易度 | 73% |

| 買取限度額 | 80% |

| サポート | 66% |

| 総合評価 | 73% |

総合評価は73%の満足度と低めの数値に見えますが、コメントは「総合的にかなり満足している」「不満はない」といった内容になっていました。

自分が重視する項目で高い満足度が得られるサービスであれば、問題なく使い続けることができそうです。

フリーランスに一番選ばれているのはビートレーディングとアクセルファクター(各50%)

独自のアンケート結果から、フリーランスに一番選ばれているのは、ビートレーディングとアクセルファクターであることがわかりました。

アンケートに回答してくださったフリーランスのうち、50%ずつとなっています。

どちらの請求書買取サービスも、審査通過率が90%台と高く、振込までのスピードも早くてオンライン完結、といったような便利なサービスです。

フリーランスという職の形態上、審査通過率や入金スピード、オンライン完結といった要素は、請求書買取サービスを選ぶうえで重要になっているのかもしれません。

利用者に聞いた!ビートレーディングとアクセルファクターを選んだ理由は?

なぜフリーランスにビートレーディングとアクセルファクターが選ばれているのか、その理由を聞いてみました。

以下、アンケートの実際の回答です。

【ビートレーディング】

ビートレーディングを選んだ理由は、同じフリーランスをしている知人に「紹介された」からです。即日で資金調達が可能なのが魅力的に感じたので利用してみることにしました。

30代/男性/Webライター

【ビートレーディング】

初めて利用をするのに大変便利だと思ったからです。

40代/男性/障がい福祉サービス

【アクセルファクター】

知名度他のサービス比べて高く、安心感があったから。

20代/男性/IT関連、執筆業

【アクセルファクター】

知人のフリーランサーも使っていておすすめされたからです。初心者でも使いこなせる

30代/男性/写真編集・Webデザイン関係

フリーランスの人の特徴として、知人に紹介された、知人も使っていた、といったような口コミ経由での利用が多くなっていることがわかります。

ビートレーディングもアクセルファクターも、ファクタリングのサービスとしては知名度が高いため、人づてで広まりやすいのかもしれません。

ビートレーディングとアクセルファクターを選んだ決め手は?

アンケート回答者のフリーランスがそれぞれのサービスを選んだ決め手は、以下のとおりです。

| サービス名 | 選んだ決め手 |

|---|---|

| アクセルファクター | 口コミ評判(80%) |

| ビートレーディング | 入金までのスピード(96%) |

アクセルファクターは口コミ評判がよく、Web上やSNS上でもよい評判が目立ちます。

対してビートレーディングは最短2時間で申し込みから入金までが完了するため、できるだけ早く現金化する必要があるフリーランスにとっては、とても魅力的なサービスとなっているようです。

実際に入金されるまでにどのくらいかかったのか、ビートレーディングの利用者に聞いてみました。

その結果、ビートレーディングは審査完了までに1時間以内、入金完了までに2時間以内〜3時間以内であることがわかりました。

| 審査までの時間 ビートレーディング | 入金までの時間 ビートレーディング |

|---|---|

| 1時間以内 | 2時間以内〜3時間以内 |

個人事業主に一番選ばれているペイトナーファクタリングよりも、審査・入金どちらも早く完了していることがわかります。

- 売掛金を企業側から受けられるのが3ヶ月後になってしまう

- 早く現金を用意しなくては業務で使用しているツールの支払いができない

このような状態になりやすいフリーランスには、審査・入金ともに早い請求書買取サービスが向いているといえるでしょう。

ビートレーディングやアクセルファクターのイマイチな点は?

両者のイマイチな点として得られた回答は、以下のとおりです。

【ビートレーディング】

必要書類を準備しておかないと即日融資してもらうことができないところです。自分は知人が先に利用していたため、必要書類の準備は万全でしたが、ひとつでも漏れてしまうと即日融資してもらえない可能性が出てくるのでその点は面倒だなと感じました。

30代/男性/Webライター

【アクセルファクター】

入金までの時間を短縮してほしいと思っています。手続きが長いのもやや困る点かもしれません。

40代/女性/デザイナー

ビートレーディングでは書類の準備に時間がかかるという声が複数あり、アクセルファクターでは入金までの時間を短くしてほしいとの声がありました。

アクセルファクターでは「原則即日対応」となっており具体的な入金最短時間は明記されていません。

アンケートでは、アクセルファクターを利用している人のうち約80%が4時間以内に入金を受けていました。

この時間を短いと感じるか長いと感じるかで、自分が選ぶべきサービスが変わってきそうですね。

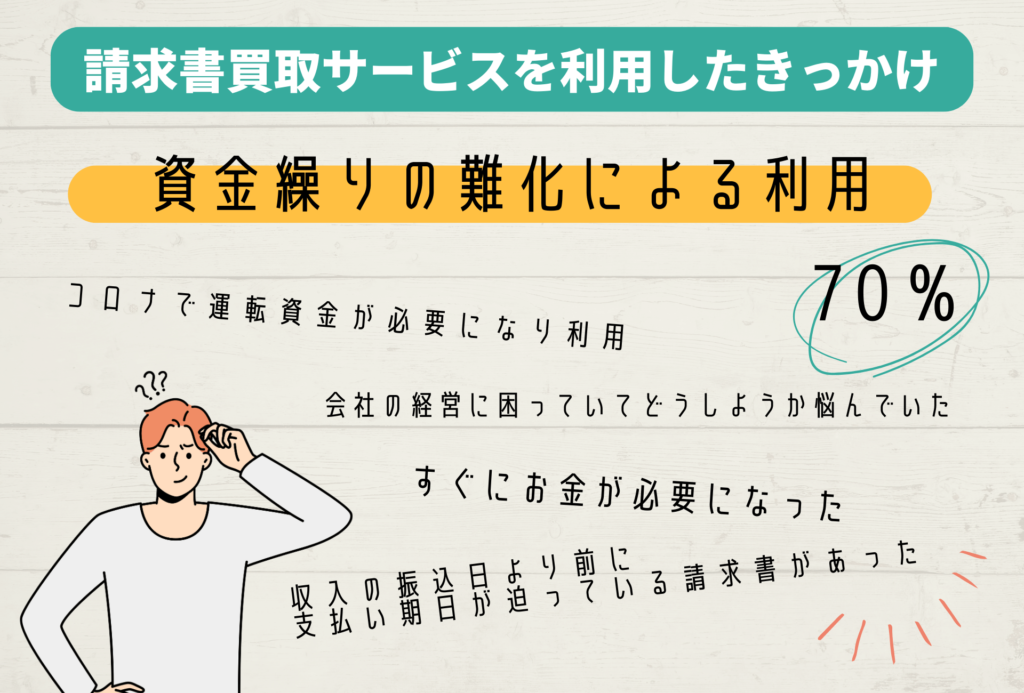

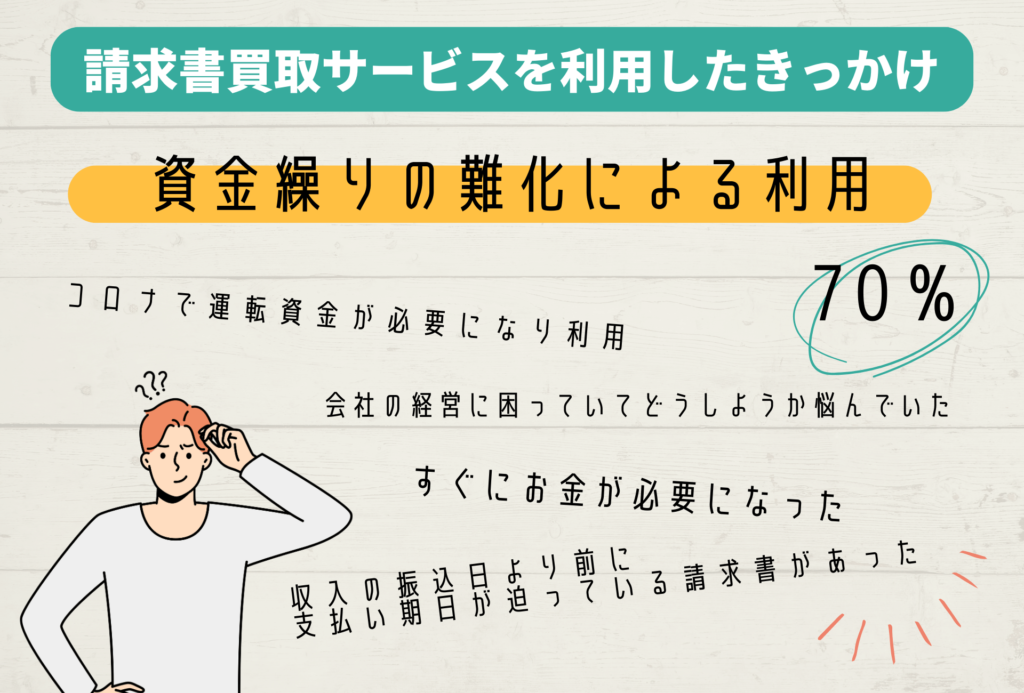

請求書買取サービスを利用したきっかけは資金繰りの難化(70%)

個人事業主・フリーランスともに、請求書買取サービスを利用したきっかけについては、「資金繰りの難化」が70%という結果になりました。

収入の振込日より前に支払い期日が迫っている請求書が多くあったことから、少しでも早く収入を振り込んでもらいたいと思い請求書買取サービスを利用するようになりました。

20代/女性/在宅テレアポ、Webライター

資金繰りが厳しくなり、すぐにお金が必要になったためです。

20代/男性/Webライター

少し会社の経営に困っていてどうしようか悩んでいる時にこのサービスを友達に紹介されて利用する事にしました。

30代/男性/建築関連

コロナで運転資金が必要になり利用することを決めました。消費者金融などは気が引けたので、こちらのサービスを選びました。

30代/女性/語学指導

その他の回答として、「少しでもお金を早く手にできるのなら使ってみたいと思った」という声もありました。

また消費者金融は気が引けるとの回答も複数あり、負債にならない請求書買取サービスという手段を選んだ人もいるようです。

資金繰りが厳しくなってきた個人事業主やフリーランスが実際にスムーズに利用できる点は、嬉しいポイントといえます。

請求書買取サービスを選んだ基準は入金までのスピード(40%)

個人事業主・フリーランスが請求書買取サービスを選んだ基準は、「入金までのスピード」が40%という結果になりました。

- 早く現金を受け取れたほうが資金繰りに不安になる期間が短くなる

- できるだけ早くお金がほしいし早ければ早いほど助かる

実際の利用者からはこのような声が多く、なかには入金までのスピードとあわせて審査のスピードも重視する人もいました。

また、口コミ評判・審査通過率を重視する声も多くあります。

- 審査に通過しなければお金を振り込んでもらえない

- 普通の賃金業者からの審査には通らない場合に審査通過率は重要になる

- まだまだあまり知られていないサービスなので口コミが大事

このように考えている人が多いこともわかりました。

信用がなく、銀行やローンでは借入できないときにも、請求書買取サービスであれば最短即日現金化が可能となります。

個人事業主やフリーランスの場合、審査通過率や口コミ評判を重視するのは大切な基準となりそうです。

これから請求書買取サービスを利用する人への先輩からのアドバイス

すでに請求書買取サービスを利用している人に、これから利用を検討している人へのアドバイスを聞いてみました。

早めにサービスに申し込みをしたほうがいい

請求書買取サービスの審査では多くの資料を要求されるため、申込は時間に余裕のある時に行うことをおすすめします。今日中に対応してほしいと思っていても、審査に必要な資料が不足していると審査を進めてもらえなくなってしまうからです。資料不足で振込が翌日になってしまい結局支払いに間に合わなかったという経験を私は数回繰り返してしまいました。

20代/女性/在宅テレアポ、Webライター

利用前の審査は、できるだけ時間があるときに早めにやっておくほうがよいというアドバイスです。

審査に必要な書類を揃えるにしても1日では揃えきれないものもあるでしょうから、急に現金が必要になってしまう前に、早めに請求書買取サービスへ申し込みを済ませておいたほうがよいでしょう。

個人事業主・フリーランスを続けるなら手数料が低いところのほうがいい

手数料に関しては取引額が小さいうちは気にならないが今後フリーランス・個人事業主を続けていくのであれば手数料が低いところをおススメします。

20代/男性/IT関連、執筆業

本記事で紹介している請求書買取サービスのなかには、手数料が最低1%〜のサービスもあります。

しかし利用者アンケートで分かった選ばれているサービスの多くが、手数料2%〜10%のサービスとなっていました。

そして重視するポイントは審査通過率や入金スピードといった実際に利用するうえでいかにスムーズに現金化できるかといった部分でした。

そのためはじめは手数料を重視しない人も多いのでしょうが、先輩のアドバイスどおり、個人事業主やフリーランスという形態を続けていく以上、手数料が低いところを利用することも検討したほうがよさそうです。

手数料1%のところに10回買い取ってもらうのと、手数料10%のところに10回買い取ってもらうのでは、10倍の手数料の違いがでてきてしまいます。

今後の仕事の仕方も考えたうえで、請求書買取サービスを検討するとよさそうです。

消費者金融と迷っているなら請求書買取サービスを選んだほうがいい

もし消費者金融などのローンとまよっているなら請求書買取がおすすめです。

30代/女性/語学指導

請求書買取サービスは負債扱いにはならないため、消費者金融やローンなどと迷っているのであれば、請求書買取サービスを利用したほうがいいというアドバイスです。

資金繰りに困ったからと言ってアコムやプロミスなどの消費者金融でお金を借りてしまうと、返済の利息がついたり、ことあるごとに頼ってしまったりする状態になり、返済に追われることになりかねません。

請求書買取サービスなら返済はなく、請求書の額面で買い取ってもらえる便利なサービスのため、安心して利用しやすいでしょう。

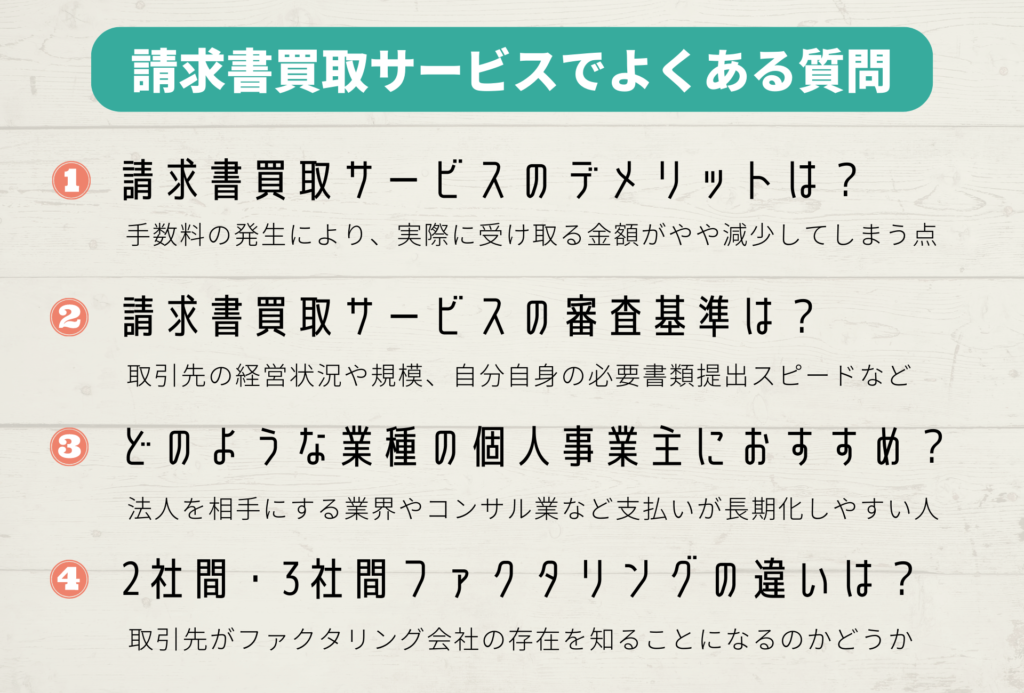

請求書買取サービスについてのよくある質問

請求書買取サービスを利用したいと考えている個人事業主やフリーランスの人からのよくある質問をまとめました。

ファクタリングをはじめて利用する際には不安もたくさんあるでしょうから、事前に解決してから利用するとよいでしょう。

- 請求書ファクタリングとはなにか

-

請求書ファクタリングとは「売掛債権(請求書)の買い取り」を意味するサービスを指し、違法ではありません。

ファクタリングは債権の譲渡にあたる合法的な方法です(民法第466条)。

入金前の請求書を買い取り、先に請求書の額面から手数料を引いた金額を振り込んでくれるようなイメージがわかりやすいでしょう。

2社間ファクタリングと呼ばれる取引形態では、ファクタリングサービスから早払いを受けたあと、取引先から正式に振り込まれたら、ファクタリングサービスから早払いを受けた料金をファクタリングサービスに支払う(戻す)必要があります。

3社間ファクタリングと呼ばれる取引形態では、先にファクタリングサービスがあなたに支払った金額を、取引先が直接ファクタリングサービスに支払います。

そのため利用者側の手間としては、3社間ファクタリングのほうが手間が少ない仕組みです。

- ファクタリングの審査には誰でも通る?

-

ファクタリングは審査通過率が90%を超えるサービスが多いですが、誰でも通るわけではありません。

しかし、ブラックでも通るという点においては事実です。

クレジットカードやカードローンの審査に申し込む場合、CICやJICCなどの信用情報期間の情報に基づいて返済能力を判断しますが、ファクタリング会社は請求書送付先企業の資産状況を最重要視し、次にファクタリングサービス利用者の前年の収入(決算書や確定申告書)によって判断されます。

取引先にバレない2社間ファクタリングよりも、取引先から直接ファクタリング会社に支払う3社間ファクタリングであれば審査通過難易度は下がります。

- 請求書買取サービスのデメリットは?

-

請求書買取サービスを利用するデメリットは、手数料の発生により、実際に受け取る金額がやや減少してしまう点です。

サービス提供者が売掛債権を買い取ることで資金を提供するため、最低1%〜手数料が発生します。

これにより、実際に受け取る金額が減少することがあります。

2社間ファクタリング、3社間ファクタリングでも買取手数料に違いが出るため、気になるサービスの手数料を事前に確認し、できるだけ受取金額が減らないサービスを選びましょう。

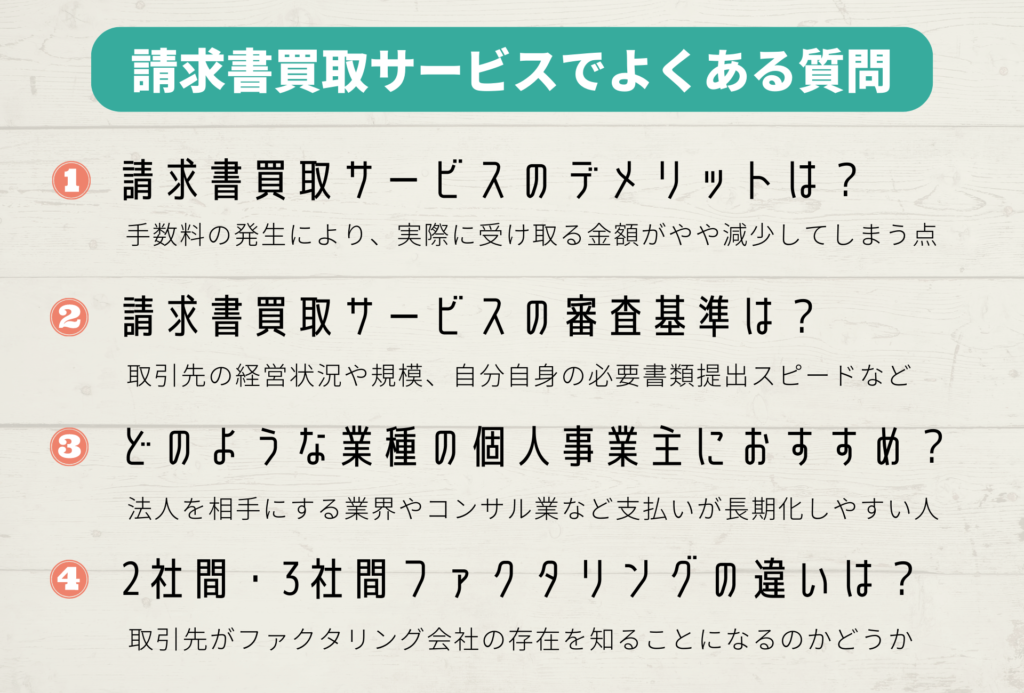

- 請求書買取サービスの審査基準は?

-

請求書買取サービスの審査基準として、おもに以下の3点が挙げられます。

- 上場企業・公的機関であるか

- 取引先の経営状況が悪化していないか

- 必要書類の提出がスムーズか

1.上場企業・公的機関であるか

ファクタリングは、申し込む側の信用がそこまで重視されず銀行融資やローンよりも審査に通りやすい資金調達方法です。

自分の信用よりも取引先の信用度をはかる審査基準となっているため、取引先が個人である場合には審査に落ちてしまう可能性があります。

取引先が上場企業であったり、公的機関であれば支払い能力が認められるため、審査に通る可能性が高くなるのです。

そのため取引先が個人でなく企業である場合に、審査に通りやすくなるといえるでしょう。

2.取引先の経営状況が悪化していないか

取引先の経営状況が厳しい状態である場合には、差し押さえなどを考慮して審査に通らなくなることもあります。

なぜなら、取引先で差し押さえがあった場合、売り主(個人事業主やフリーランス)に支払ったお金を回収できなくなる可能性があるためです。

資金の回収が見込めると判断されるためには、上場企業や公的機関、社会的に信用度が高い取引先でなくてはなりません。

3.必要書類の提出がスムーズか

取引先の信用が重要ではありますが、自分の信用が全く不要というわけではないため注意しましょう。

審査に必要な書類の提出が遅れたり、偽造を疑われるようなものであったりした場合には、当然ながら審査落ちしてしまいます。

とくに2社間ファクタリングは、取引先から一旦申し込み側へ入金されたものを、後日申し込み側からファクタリング会社へ支払う仕組みになっています。

そのためファクタリング会社からすれば、あなたに振り込んだお金を持ち逃げされたり、支払われずにズルズルと日数だけ過ぎていったりする可能性を低減させなくてはなりません。

そのため該当する人である場合には、審査に落ちてしまう可能性があります。

必要書類は早めに提出し、モラルとマナーのある言動をとるようにすることが、社会人としても申し込み側としても重要です。

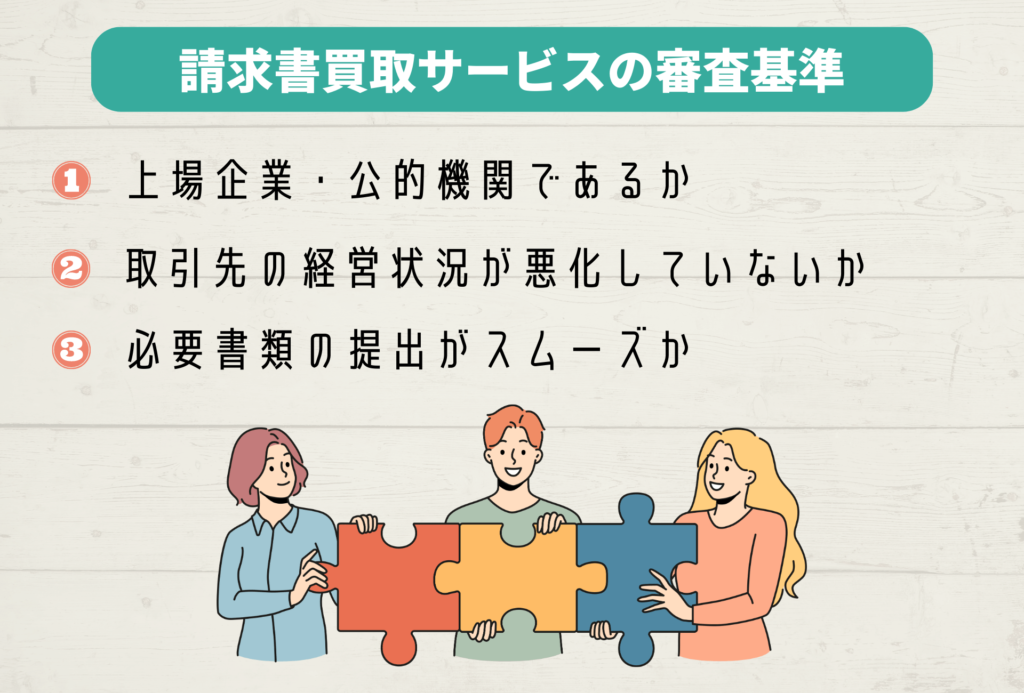

- どのような業種の個人事業主におすすめのサービスなの?

-

個人事業主・フリーランスといってもさまざまな業種がありますが、請求書買取サービスはおもに以下のような業種におすすめです。

- IT業界(プログラマー、デザイナー、エンジニアなど)

- コンサルタント業

- 建設業(建築士、工事監理など)

- クリエイティブ業界(ライター、イラストレーター、フォトグラファーなど)

- 翻訳・通訳業

- 教育・研修業

- 介護・福祉業

これらの業種は、売掛金が発生しやすく、また支払いサイクルが長い傾向があるため、資金繰りが厳しくなりやすいです。

そのため、請求書買取サービスを利用して早期に資金化することで、資金繰りの改善や事業運営の安定化につながります。

ファクタリングの審査で重視される項目から考えると、法人を相手にするIT業界や、コンサルタント業にはとくにおすすめできるといえるでしょう。

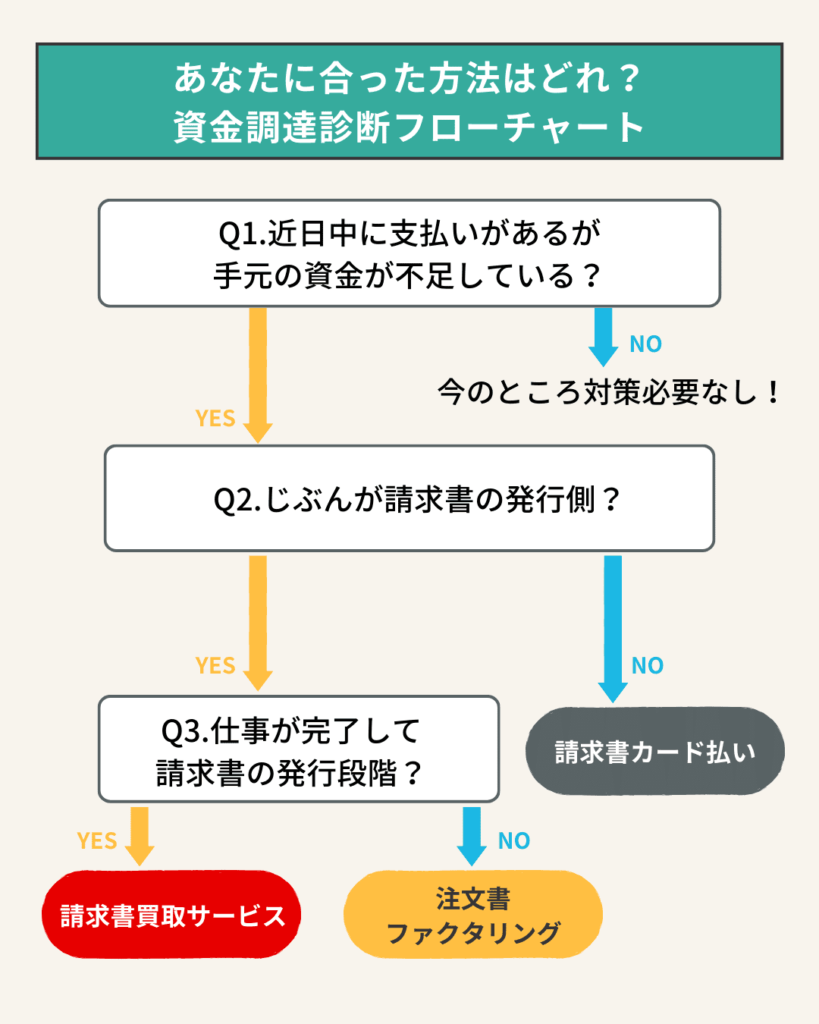

また、資金調達方法は請求書買取サービスだけではありません。他の資金調達方法を知っておくことで自分に合ったサービスを選択できるでしょう。

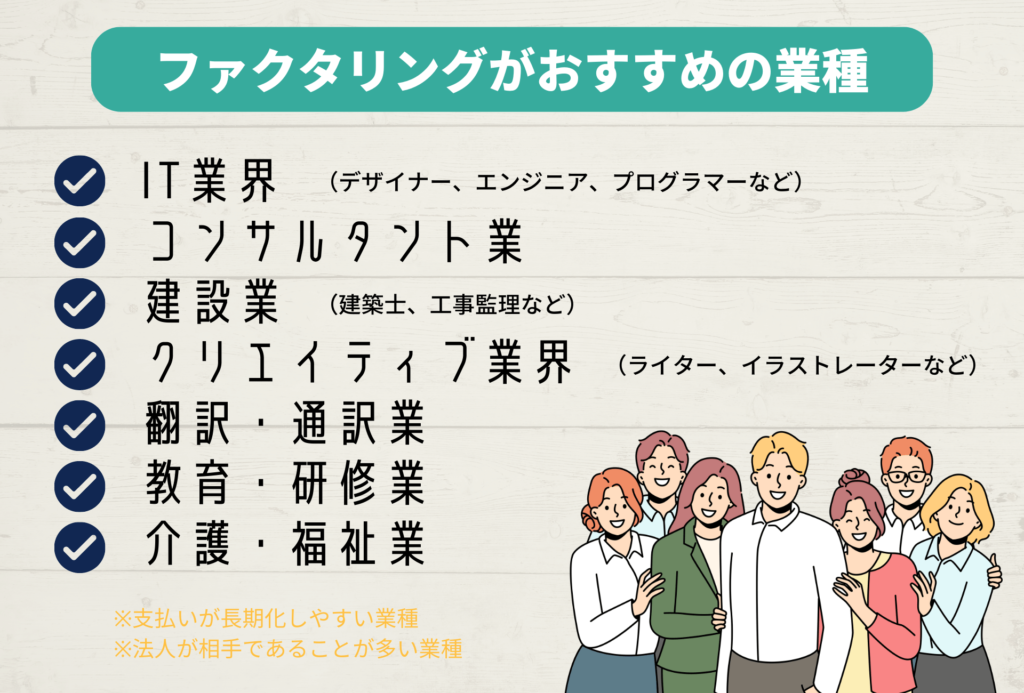

- 2社間ファクタリングと3社間ファクタリングの違いは?

-

2社間ファクタリングと3社間ファクタリングの主な違いは、取引先がファクタリング会社の存在を知ることになるのかどうかです。

以下、それぞれ2社間と3社間のファクタリングについてまとめました。

2社間ファクタリングとは2社間ファクタリング(双方ファクタリング)は、売主(個人事業主やフリーランス)とファクタリング会社の2社間で取引が行われる形態です。

そのため取引先の企業はファクタリング業者の存在を知りません。

3社間ファクタリングとは3社間ファクタリング(三方ファクタリング)は、売主、買主、ファクタリング会社の3社間で取引が行われる形態です。

売主(個人事業主やフリーランス)は売掛金をファクタリング会社に売却し、資金を調達します。

ファクタリング会社は売掛金の回収を、買主(取引先)から直接おこないます。

2社間と3社間ではファクタリング会社の手間の違いもあるため、3社間ファクタリングのほうが手数料が安くなります。

またファクタリング会社の利用許可を取引先から得なくて済むため、2社間ファクタリングのほうがスピード感があるなど、小さな違いもあります。

重視したいこと おすすめファクタリング 取引先に利用について知られたくない 2社間ファクタリング 素早く現金化したい 2社間ファクタリング 手数料を安くしたい 3社間ファクタリング 自分でサービス側に支払う手間を省きたい 3社間ファクタリング 以上のことから、2社間・3社間どちらのファクタリングがよいのか迷っている場合には、自分がなにを重視したいのかで決めるようにしてみてください。